「当ファンド」は

こんな人におすすめです

動画で分かる

ベトナム投資

ファンドマネージャー

からのメッセージ

当ファンドは2024年に10周年を迎えます。厚く御礼申し上げます。

ベトナム経済は長期的に成長を続けるとみています。その背景として、まず若い人口構成が挙げられます。

ベトナムの総人口は2023年に1億人の大台を超え、人口ボーナス期が2030年代後半まで続くと予想されています。

二つ目は、政府の成長戦略です。

ベトナムは1986年のドイモイ(刷新)以降、市場経済のメカニズムを取り入れて経済発展を実現してきました。今後も基本戦略にブレはないとみています。

ベトナム成長株インカムファンドでは、現地アナリストとも連携して優良銘柄を軸とした運用を継続し、同国の長期的な成長をしっかりと捉えていきたいと考えています。

岡 栄一

取締役 運用本部長

マザーファンドの運用を担当する

ファンドマネージャー

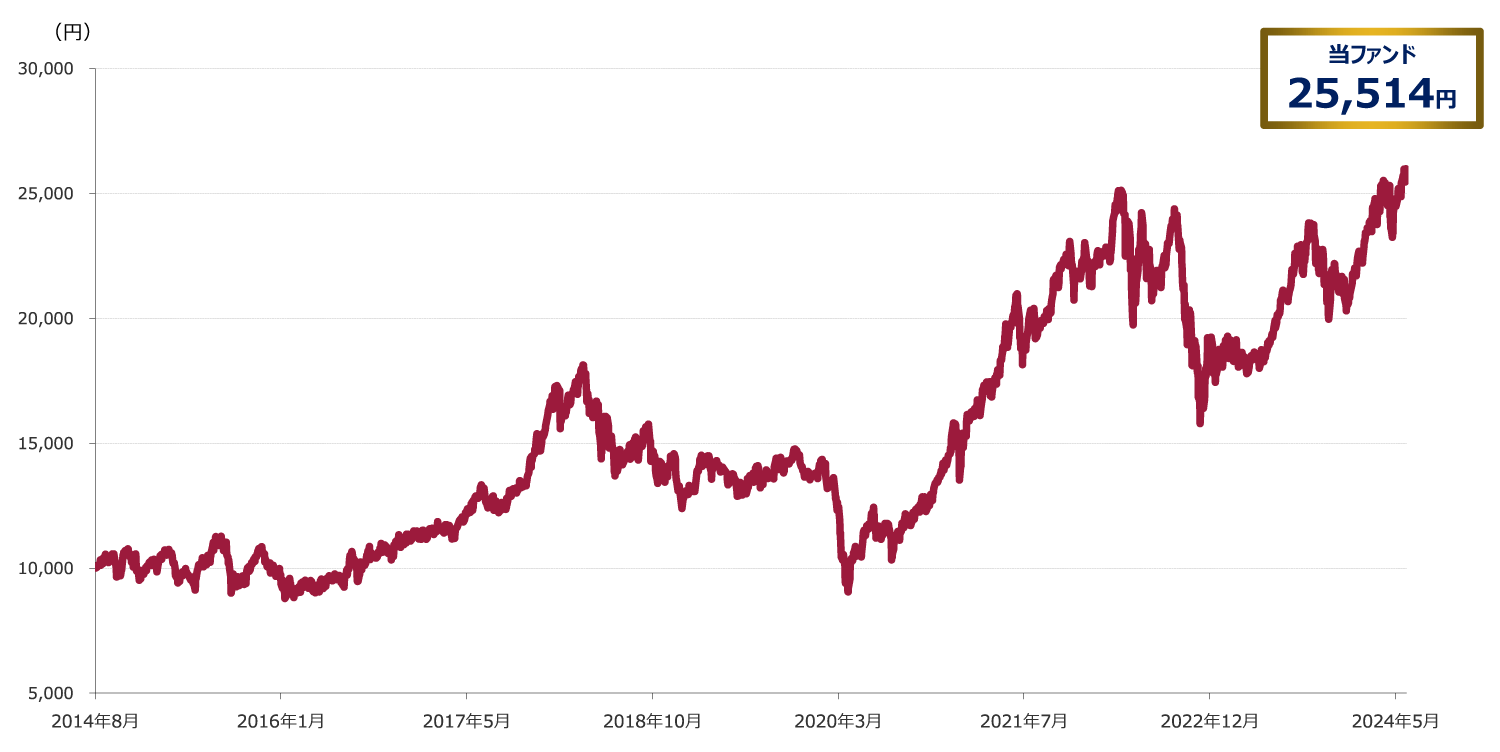

皆さまに愛され続けて

今年10周年

良好なパフォーマンスを実現

分配金再投資基準価額の推移

(2014年8月20日(設定日)~2024年5月31日)

- 「分配金再投資後基準価額」は、収益分配金(税引前)を再投資したと仮定して計算した理論上のものである点にご留意下さい。

- 上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

ピンチアウトで拡大してご覧になれます

ピンチアウトで拡大してご覧になれます

もっとよく知る

「ベトナム」の魅力、

3つのポイント

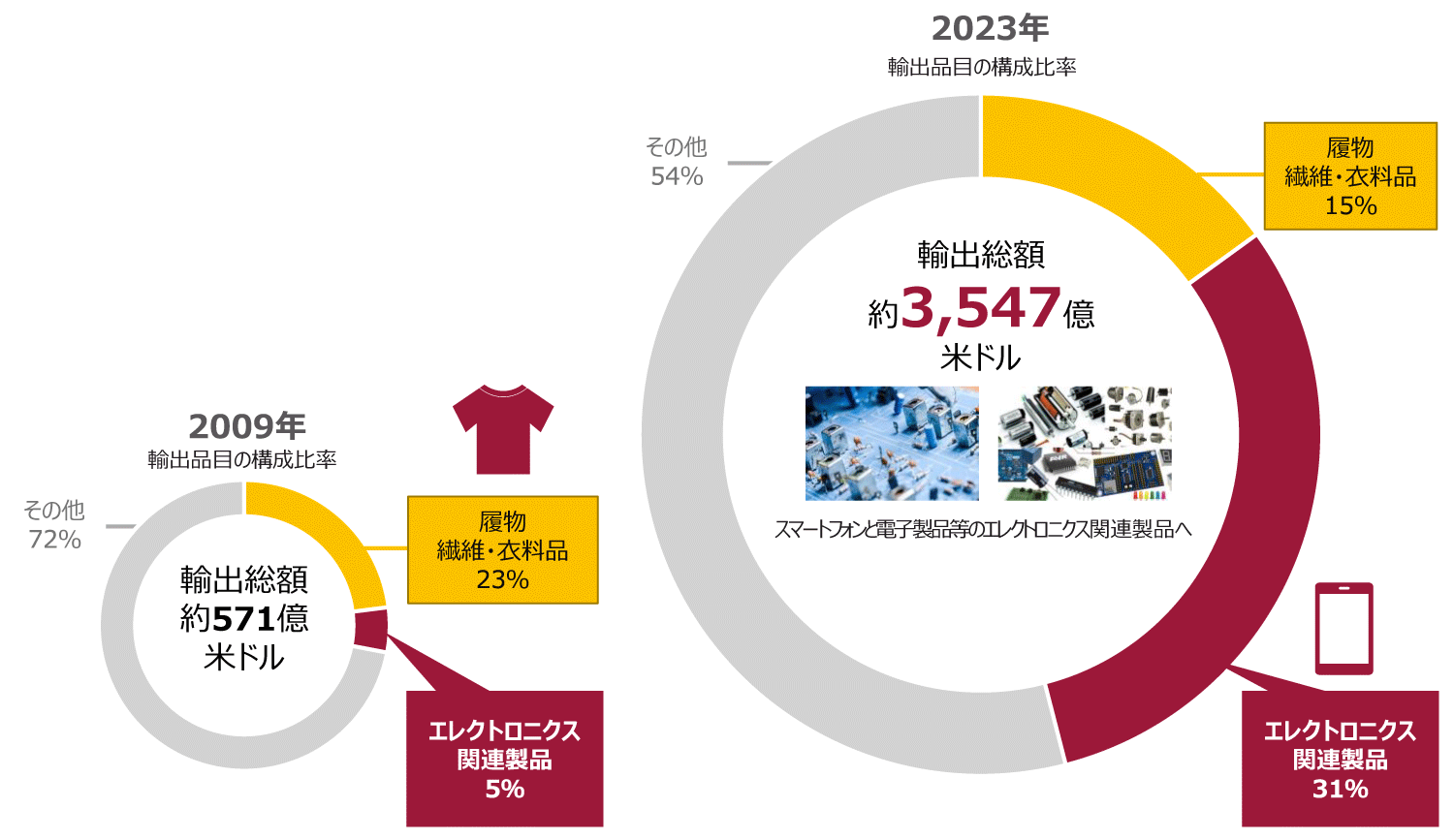

Point ①

世界最高水準の経済成長率

Point ②

世界中が大注目!

産業構造の大転換

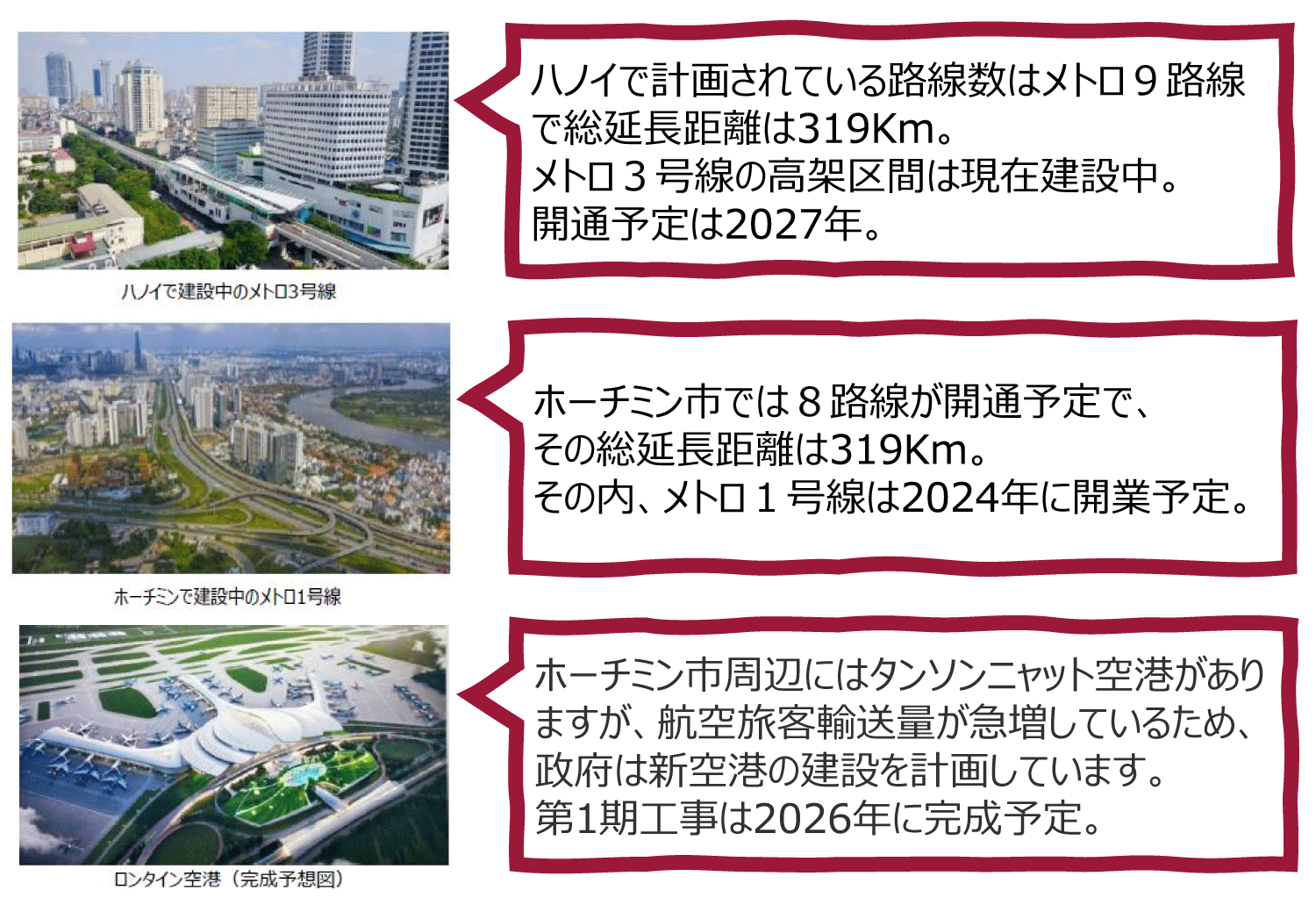

Point ③

どんどん完成予定!

進むインフラ投資

Point1 世界トップクラスの

経済成長率

東南アジアのスピードスター!?

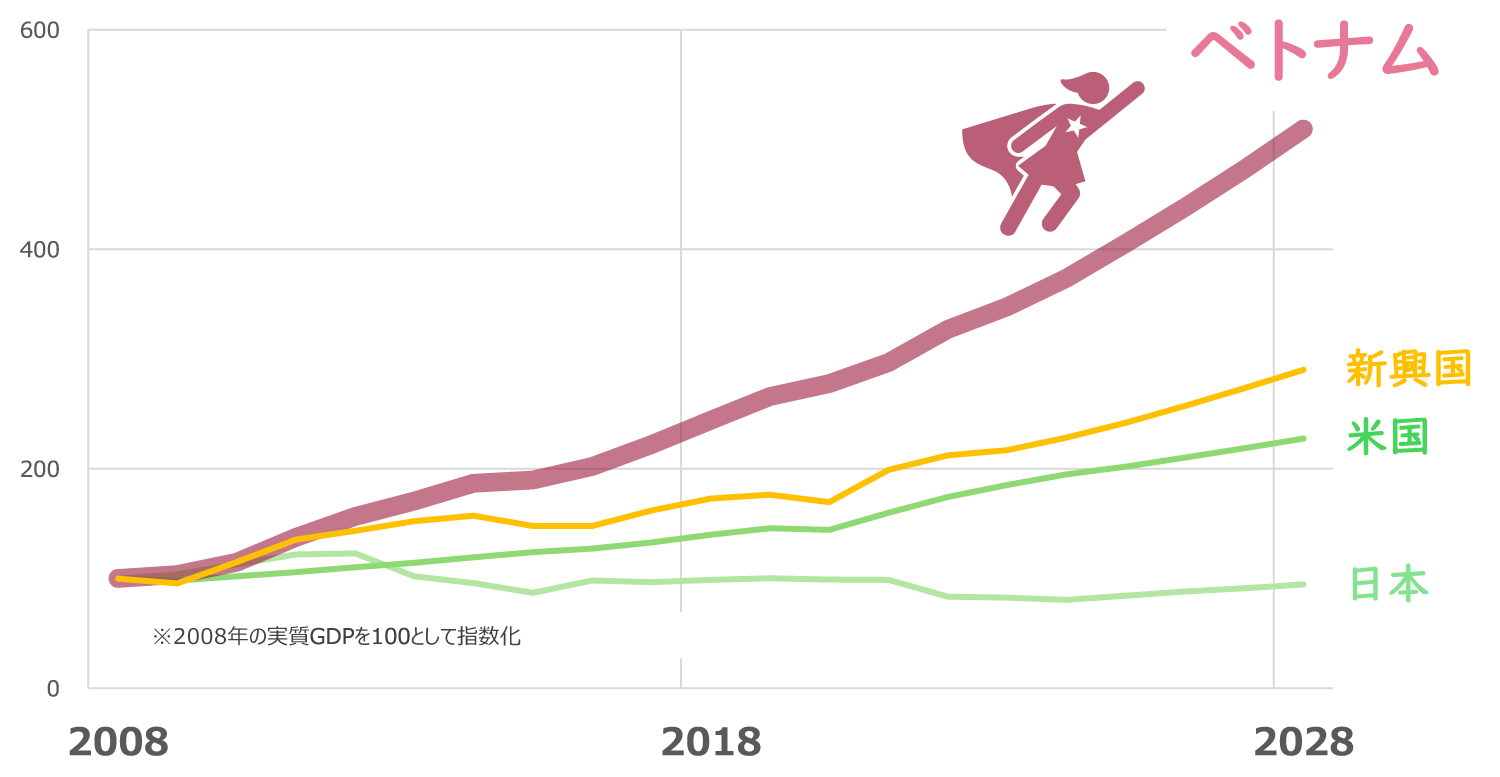

ベトナムは、今後も長期的に高い経済成長が期待されている国の一つです。

経済規模は他の新興国と比較して低い水準にあり、成長の余地が大きいと考えられます。

各国・地域の実質GDPの推移

(2008年~2028年)

- 2008年の実質GDPを100として指数化

出所:IMFのデータを基にキャピタルアセットマネジメント作成

ピンチアウトで拡大してご覧になれます

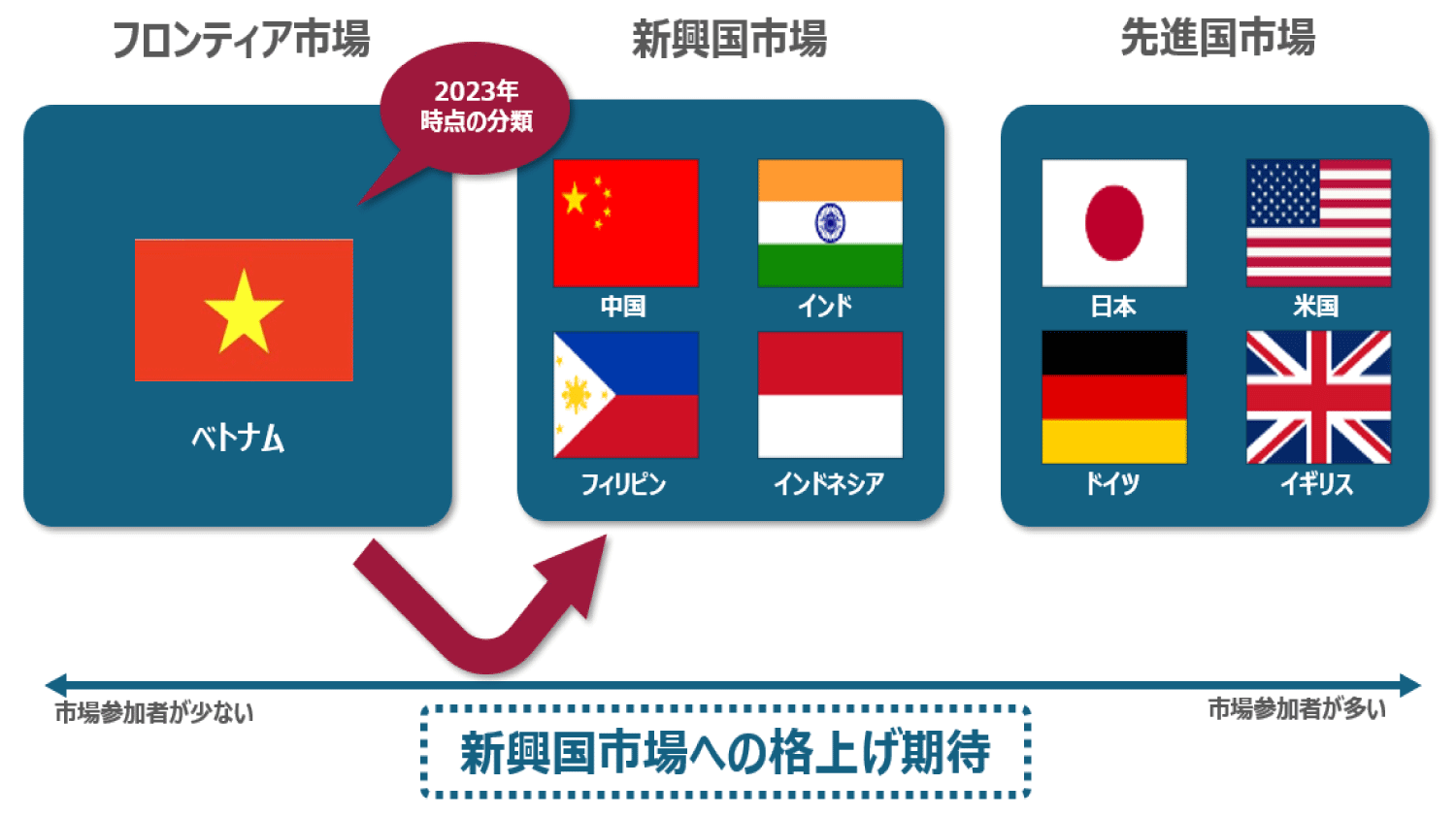

MSCI分類で

「新興国市場」を

目指すベトナム

ベトナムの金融庁(証券委員会)は、2022年からベトナム政府に対して、MSCI分類で「フロンティア市場」に分類されている ベトナム株式市場を「新興国市場」への格上げを目指すロードマップを提言しています。

外国人投資家の株式保有比率の規制緩和や法律の整備、英文による情報開示の充実など、証券市場改革に取り組んでいます。 ベトナム株式市場が「新興国市場」に格上げされることによって、株式市場の活性化が期待されます。

出所:ベトナム政府ホームページ、CPVN

ピンチアウトで拡大してご覧になれます

MSCI分類とは?

MSCI社が算出しているMSCIグローバル指数の構成国を「先進国市場」、「新興国市場」、「フロンティア市場」に分類したものです。

例えば、日本や米国は「先進国市場」、中国やインド、フィリピンは「新興国市場」、スリランカやバングラデシュは「フロンティア市場」というように分類されています。

MSCIグローバル指数は世界中の投資家の間で広く使われているベンチマークで、先進国市場、新興国市場、フロンティア市場の順に市場参加者が多く、MSCI分類が株式市場に与えるインパクトは大きいです。

リスクについて

- 当ファンドは、マザーファンドへの投資を通じて、実質的にはベトナムの取引所に上場している株式、ベトナムの取引所に準ずる市場において取引されている株式ならびに世界各国・地域の取引所に上場しているベトナム関連企業の株式など値動きのある有価証券に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動します。したがって、元金が保証されているものではなく、基準価額の下落により、損失を被ることがあります。当ファンドに生じた利益および損失は、すべて投資家の皆様に帰属することになります。また、投資信託は預貯金と異なります。 当ファンドの基準価額は、主に以下の要因により、変動することが想定されます。

- 株式の価格変動リスク

当ファンドは、主に海外の株式に投資しますので、当ファンドの基準価額は、株式の価格変動の影響を受けます。株式の価格は政治経済情勢、発行企業の業績、市場の需給を反映して変動し、短期的または長期的に大きく下落することがあります。このような場合には、当ファンドの基準価額が影響を受け損失を被ることがあります。 - 為替変動リスク

当ファンドは、主に外貨建ての株式に投資します(ただし、これに限定されるものではありません)。投資している通貨が円に対して強く(円安に)なればファンドの基準価額の上昇要因となり、弱く(円高に)なればファンドの基準価額の下落要因となります。したがって、投資している通貨が対円で下落した場合には、当ファンドの基準価額が影響を受け損失を被ることがあります。 - カントリーリスク

当ファンドが投資するベトナムの経済状況は、先進国経済に比較して脆弱である可能性があります。そのため、当該国のインフレ、国際収支、外貨準備高等の悪化、また、政治不安や社会不安あるいは他国との外交関係の悪化などが株式市場や為替市場に及ぼす影響は、先進国以上に大きいものになることが予想されます。さらに、政府当局による海外からの投資規制など数々の規制が緊急に導入されたり、あるいは政策や税制の変更等により証券市場が著しい悪影響を被る可能性もあります。 - 信用リスク

株式を発行する企業が、経営不安・倒産等に陥った場合、投資した資金が回収できなくなることがあります。また、こうした状況に陥ると予想された場合、当該企業の株式等の価値は下落し、当ファンドの基準価額が下がる要因となる可能性があります。 - 流動性リスク

急激かつ多量の売買により市場が大きな影響を受けた場合、または市場を取り巻く外部環境に急激な変化があり、市場規模の縮小や市場の混乱が生じた場合等には、機動的に株式を売買できないことがあります。このような場合には、効率的な運用が妨げられ、当該株式の価格の下落により、当ファンドの基準価額が影響を受け損失を被ることがあります。 - 解約によるファンドの資金流出に伴う基準価額変動リスク

解約によるファンドの資金流出に伴い、保有有価証券等を大量に売却しなければならないことがあります。その際には、市況動向や市場の流動性等の状況によって、保有有価証券を市場実勢と乖離した価格で売却せざるをえないこともあり、基準価額が大きく下落することがあります。 - 資金移動に係るリスク

当ファンドの主要投資対象国であるベトナム政府当局が資金移動の規制政策等を導入した場合、一部解約、償還等の支払資金の国内への回金が滞ることがあります。

※ 基準価額の変動要因は、上記に限定されるものではありません。

- その他の留意点

- 当ファンドのお取引に関しては、金融商品第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。

これにより、基準価額にマイナスの影響を及ぼす可能性、換金申込みの受付が中止となる可能性、既に受け付けた換金申込みが取り消しとなる可能性、換金代金のお支払いが遅延する可能性等があります。

お申込みメモ・ファンドの費用

お申込みメモ

| 購入単位 | 販売会社が定める単位とします。 ※詳しくは、販売会社にお問い合わせください。 |

|---|---|

| 購入価額 | 購入申込受付日の翌営業日の基準価額 |

| 換金単位 | 最低単位を1口単位として販売会社が定める単位とします。 |

| 換金価額 | 換金申込受付日の翌営業日の基準価額から0.3%(信託財産留保額)を控除した価額となります。 |

| 換金代金 | 原則、換金申込受付日から起算して7営業日目から、お申込みの販売会社にてお支払いします。 |

| 購入・換金 申込不可日 |

ベトナムの証券取引所またはベトナムの銀行のいずれかの休業日と同日の場合には、購入・換金申込は受け付けません。 |

| 信託期間 | 無期限とします。(設定日:2014年8月20日) |

| 決算日 | 原則、2月20日、5月20日、8月20日および11月20日(休業日の場合は翌営業日) |

| 収益分配 | 年4回の決算時に、収益分配方針に基づき分配を行います。 |

| 課税関係 | 課税上は株式投資信託として取扱われます。 公募株式投資信託は税法上、一定の要件を満たした場合にNISA(少額投資非課税制度)の適用対象となります。 当ファンドは、NISAの「成長投資枠(特定非課税管理勘定)」の対象ですが、販売会社により取扱いが異なる場合があります。詳しくは、販売会社にお問い合わせ下さい。 配当控除、益金不算入制度の適用はありません。 ※ 上記は、2024年3月末現在の情報をもとに記載しています。税法が改正された場合等には、変更される場合があります。 |

ファンドの費用

投資者が直接的に負担する費用

| 購入時 手数料 |

購入価額に3.3%(税抜3.0%)を上限として、販売会社がそれぞれ定める手数料率を乗じて得た額とします。 「自動継続投資コース」により収益分配金を再投資する場合の申込手数料は、無手数料とします。 |

販売会社によるファンドの募集・販売の取扱い事務等の対価 |

|---|---|---|

| 信託財産 留保額 |

換金申込受付日の翌営業日の基準価額に対して0.3% | |

投資者が信託財産で間接的に負担する費用

| 運用管理費用 (信託報酬) |

ファンドの純資産総額に対し、年1.881%(税抜1.71%)の率を乗じた金額が運用管理費用(信託報酬)として毎日計算され、ファンドの毎計算期末または信託終了のときにファンドから支払われます。 信託報酬=運用期間中の基準価額×信託報酬率 【運用管理費用(信託報酬)の配分】

|

||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| その他費用・ 手数料 |

有価証券等の取引に伴う手数料(売買委託手数料、保管手数料等)、監査費用、信託財産に関する租税、信託事務の処理等に要する諸費用等が信託財産から支払われます。 | ||||||||||||

| その他の費用・手数料は、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。 | |||||||||||||

| ファンドの費用の合計額については、投資者の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。 | |||||||||||||

| <委託会社> | キャピタル アセットマネジメント株式会社 |

|---|---|

| <受託会社> | 三菱UFJ信託銀行株式会社 |

- 詳しくは「投資信託説明書(交付目論見書)」をご覧下さい。目論見書については販売会社にお問い合わせください。

一般的な留意事項

- 本資料はキャピタル アセットマネジメント株式会社が作成した販売用資料であり、金融商品取引法により義務づけられた資料ではありません。お申込の際には、投資信託説明書(交付目論見書)をあらかじめ、あるいは同時にお渡ししますので、必ず内容をご確認の上、ご自身でご判断ください。

- 本資料におけるデータ・分析等は過去の実績に基づくものであり、将来の運用成果および市場環境の変動を保証もしくは示唆するものではありません。

- 本資料はキャピタル アセットマネジメント株式会社が、作成基準日現在で信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 本資料に記載されたキャピタル アセットマネジメント株式会社の見解や見通しは本資料作成時点のものであり、市場環境等の変化により、予告なく変更する場合があります。

- 投資信託は、値動きのある証券等(外貨建て資産に投資する場合には、この他に為替変動リスクもあります)に投資しますので、基準価額は変動します。したがって、元本が保証されているものではありません。

- 投資信託は金融機関の預金とは異なり元本が保証されているものではありません。委託会社の運用指図によって信託財産に生じた利益および損失は、全て投資家に帰属します。

- 投資信託は、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 投資信託は、預金および保険契約ではありません。また、預金保険や保険契約者保護機構の対象ではありません。

- 登録金融機関から購入した投資信託は、投資者保護基金の補償対象ではありません。