キャピタル アセットマネジメント株式会社(CAM)は2004年の設立以来、独自の調査・分析力とグローバルな情報ネットワークを強みとし、多様な投資機会をお客様にご提供してまいりました。独立系の運用会社として、とりわけ新興国市場における株式投資に注力し、ベトナムやフィリピンなどアセアン諸国の株式運用において豊富な実績を誇ります。中でも、ベトナム株式については、長年にわたり自社でインハウス運用を行っており、日本におけるベトナム株式投資のパイオニアであるとの自負を持っております。ベトナム・ハノイに設立した調査会社との連携により、より深度ある現地分析を可能にしている点も当社の大きな特長です。また、他の地域やテーマへの投資においても、専門性を有する運用会社とのネットワークを活用しながら、調査・分析力および運用手法の高度化に取り組んでおります。当社は、運用を外部に委託することなく、すべて自社で判断・実行する「インハウス運用」を貫いております。グローバルな情報ネットワークを活かし、独自の視点と手法で、責任ある運用を追求しています。

キャピタル アセットマネジメント株式会社(CAM)は2004年の設立以来、独自の調査・分析力とグローバルな情報ネットワークを強みとし、多様な投資機会をお客様にご提供してまいりました。独立系の運用会社として、とりわけ新興国市場における株式投資に注力し、ベトナムやフィリピンなどアセアン諸国の株式運用において豊富な実績を誇ります。中でも、ベトナム株式については、長年にわたり自社でインハウス運用を行っており、日本におけるベトナム株式投資のパイオニアであるとの自負を持っております。ベトナム・ハノイに設立した調査会社との連携により、より深度ある現地分析を可能にしている点も当社の大きな特長です。また、他の地域やテーマへの投資においても、専門性を有する運用会社とのネットワークを活用しながら、調査・分析力および運用手法の高度化に取り組んでおります。当社は、運用を外部に委託することなく、すべて自社で判断・実行する「インハウス運用」を貫いております。グローバルな情報ネットワークを活かし、独自の視点と手法で、責任ある運用を追求しています。

商品開発の面でも、当社は常に一歩先を見据えてまいりました。他社に先駆けて2010年及び2014年にベトナム株式ファンドを2本設定。2019年には、日本では珍しい「旅行」をテーマとした「世界ツーリズム株式ファンド」を、2021年には、世界の機関投資家がオルタナティブ・ファンドで実践する運用をファンド・オブ・ファンズ形式で設計した「オーケストラ ファンド(安定/成長コース)」を組成しました。また2023年には、高齢化社会の到来とバイオ・テクノロジーの進化に焦点を当てた「世界バイオ医薬株式ファンド」を立ち上げています。さらに2025年には、CAM-VIPファンドの運用実績をベースに欧州の機関投資家への投資助言を開始しております。

私たちは常に、世界のメガトレンドを捉えながら、魅力ある海外の投資機会をご提供していくことを使命と考えています。さらに、投資先の国々においても、日本という国に対して好意や関心を抱いて頂けるような関係構築を目指し、グローバル経済の橋渡し役としての役割を果たしてまいります。そして、一つひとつのファンドには、社会課題に関心を持っていただけるようなメッセージと想いを込めて、今後も、変化し続ける世界の中でお客様とともに成長し、価値ある運用を提供してまいります。

代表取締役社長

![]()

| 商号等 | キャピタル アセットマネジメント株式会社 |

|---|---|

| (英文表記) | Capital Asset Management Co., Ltd. |

| 登録番号等 | 金融商品取引業者 関東財務局長(金商)第383号 (投資運用業、投資助言・代理業、第二種金融商品取引業) |

| 代表者 | 代表取締役社長 山崎 年喜 |

| 本社・本店 | 〒101-0047 東京都千代田区内神田1-13-7 四国ビルディング 9階 TEL: 03-5259-7401(代表) FAX: 03-5259-7402地図はこちら |

| URL | www.capital-am.co.jp |

| 設立年月 | 2004年1月26日 |

| 資本金 | 280百万円(2025年7月1日現在) |

| 従業員数 | 28名(2025年7月1日現在) |

| 加入協会 | 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 |

| 会計監査人 | SKIP監査法人 |

| 役職 | 氏名 | 略歴 |

|---|---|---|

| 代表取締役社長 | 山崎 年喜 | 日興證券入社。本店営業部、ロンドン、香港勤務を経験。台湾でのセミナー企画を契機に、1998年に運用会社に入る。日興アセットマネジメントではマーケティング部署のヘッドを担当し、公募投信で国際分散投資を広める。PCAアセットマネジメント営業部長、三井住友アセットマネジメント理事を経験。2019年7月にキャピタル アセットマネジメント専務、2020年6月に代表取締役社長就任。投信業界25年在籍。 |

| 取締役 | 岡 栄一 | 1985年野村総合研究所入社。同社シンガポール拠点にてアセアン経済の調査・分析業務に従事。その後1992年より野村アセットマネジメント株式会社にて、アジア株式の運用・調査を開始。アジア各国にも駐在し、アジア株式運用歴30年に加え運用関連業務経験10年。アセアン諸国全体(ベトナムは1993年から)をカバー、その後ほぼ一貫してトップダウンとボトムアップのアプローチを融合し、外国株式運用を行う。 九州大学経済学部卒業。日本証券アナリスト協会検定会員。 |

| 取締役 | 長岡 広伸 | 1987年野村アセットマネジメント入社。12年間の日本株ファンドマネージャーを経て、運用企画室長、エクイティ・トレーディング部長を歴任し、組織全体のパフォーマンスを向上させるための数々のプロジェクトを推進。2014年 野村ファンド・リサーチ・アンド・テクノロジー 取締役。2019年から投資信託協会で運用会社各社の内部管理態勢の調査を担当。2024年4月 キャピタル アセットマネジメント 取締役就任。 日本証券アナリスト協会検定会員。 |

| 監査役 | 三浦 真 | 2007年 監査法人トーマツ(現有限責任監査法人トーマツ) 東京事務所入所。金融事業部に所属し大手銀行の米国基準監査業務に従事。2012年から2014年までDeloitte Touche Tohmatsu香港事務所に出向し日系金融機関の法定監査業務を担当。2015年に三浦真公認会計士事務所を開業。経営顧問、社外役員、CFO業務等に従事。2024年6月キャピタル アセットマネジメント監査役就任。 東京大学経済学部卒業。日本公認会計士協会会員。 |

| 役職 | 氏名 | 担当 |

|---|---|---|

| 執行役員 | 栗原 昭忠 | 投資顧問本部長 兼 外部委託運用部長 |

| 執行役員 | 髙杉 義彦 | コンプライアンス・オフィサー |

トランプ米政権は関税政策により自由貿易体制を揺るがすなど、世界秩序が転機を迎えています。政策の振れ幅は大きく、今後も世界の金融・資本市場を揺さぶるものとみられますが、そうした中でも、私共キャピタル アセットマネジメントは世界的な視野に立ち、運用資産の長期的な成長を図る為に、成長トレンドにある国、地域、投資対象資産、テーマ等の発掘を心がけ、運用収益の機会を追求して参ります。

注目すべきは、成長する国・地域やテーマへの長期投資です。成長トレンドにある国・地域では、経済的なパイが拡大する中で、堅調に業績を伸ばす企業も多く、株式市場の中長期的なパフォーマンスにつながるものとみております。例えば、人口動態から長期の経済展望を描くことができると考えており、アジアの国々にその魅力を感じます。また、進化する資産運用をどのように個人のお客様に伝えられるか、それも運用を担うものとして重要かつ大切なことと考えております。

岡 栄一

取締役 運用本部長 兼 株式運用部長

担当ファンド:ベトナム成長株インカムファンド、ベトナム成長株ファンド(年1回決算型)、フィリピン株ファンド、

アセアンCAM-VIPファンド、世界シェールガス株ファンド

<略歴>

1985年野村総合研究所入社。同社シンガポール拠点にてアセアン経済の調査・分析業務に従事。その後1992年より野村アセットマネジメント株式会社にて、アジア株式の運用・調査を開始。アジア各国にも駐在し、アジア株式運用歴30年に加え運用関連業務経験10年。アセアン諸国全体(ベトナムは1993年から)をカバー、その後ほぼ一貫してトップダウンとボトムアップのアプローチを融合し、外国株式運用を行う。九州大学経済学部卒業。日本証券アナリスト協会検定会員。

| 氏名 | 担当・略歴 |

|---|---|

| 中川 則彦 | 担当ファンド:世界ツーリズム株式ファンド、世界バイオ医薬株式ファンド 生保、信託銀行、外資系運用機関、公的年金において、30年以上にわたり資産運用業務に従事。1995年より、株式ファンドマネージャーとして年金基金や投資信託等の運用に携わる。市場サイクル分析と個別企業の競争優位分析を駆使して、成長株を割安な時に仕込むGARP(Growth At Reasonable Price)スタイルで、外国株式運用を行う。 慶応義塾大学経済学部卒業、マンチェスター・ビジネス・スクールMBAファイナンス修了、CFA協会認定証券アナリスト。 |

| 黒木 高嗣 | 担当ファンド:オーケストラ ファンド 三井住友系運用会社にて、トレーディング、マクロ分析や株式・債券の市場評価等(アセットアロケーション)を経験し、その後、マクロ・セミマクロを活用したトップダウン分析とボトムアップ分析(個別銘柄の成長性と割安度の観点から銘柄選択を行う)を融合した運用スタイルで日本株式運用を行う。当社にてオーケストラ ファンドを担当。運用歴18年に加え運用関連業務経験7年。 一橋大学商学部卒業。 |

| PHAM THAI ANH (ファム・タイ・アイン) |

担当ファンド:CAMベトナムファンド ベトナムホーチミン市出身。大手民間銀行であるサコムバンクでのクレジット審査業務を経て日本に留学。大学卒業後、証券会社にて資産運用業務を行ったのち、キャピタル アセットマネジメントに入社。運用本部ではベトナムの政治経済分析および企業調査に従事し、現在は運用業務と調査業務を担当。 嘉悦大学経営経済学部卒。 |

| 北村 友和 | 運用本部 調査部長 大和証券投資情報部、大和総研調査部、BNPパリバ証券等を経て現職。 18年間のアナリスト経験。医薬品、ヘルスケア業界の担当は16年。 東京大学薬学部卒、東京大学大学院薬学系研究科修士。 |

栗原 昭忠

執行役員 投資顧問本部長 兼 外部委託運用部長

<略歴>

日興アセットマネジメントの調査・運用部門、ニューヨーク駐在員事務所、シンガポール現地法人にて、海外市場の調査・運用を担当。2002年よりリフィニティブ・ジャパンにて、国内外の金融市場・資産運用業界の調査・マーケティングを担当。2007年より日興グローバルラップにて、海外市場調査・投資助言を担当。業界在籍年数39年、うち運用経験年数21年(投資助言を含む)運用関連業務経験13年。学習院大学法学部卒業。日本証券アナリスト協会検定会員。

| 氏名 | 担当・略歴 |

|---|---|

| 今井 雅彦 | 外部委託運用部 部長、オルタナティブ・インベストメントチーム 野村アセットマネジメント運用部門にて、日本株式・アジア株式運用、年金運用アセットアロケーションを担当。野村信託銀行および 野村ファンド・リサーチ・アンド・テクノロジーにて、外部委託運用に従事。38年にわたる資産運用業界の経験を有し、うち25年間は運用調査業務。 慶應義塾大学経済学部卒業、アリゾナ州立大学サンダーバード校で国際経営学修士号取得、CFA協会認定証券アナリスト、CAIA協会認定オルタナティブ投資アナリスト、日本証券アナリスト協会検定会員。 |

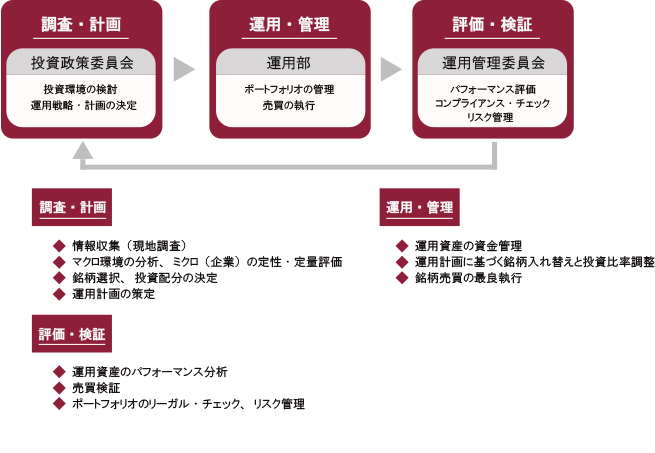

・運用哲学

我々は、世界的な視野に立ち、運用資産の長期的な成長を図る為に、成長トレンドにある国、地域、投資対象資産、テーマ等の発掘を心がけ、運用収益の機会を追求します。

そのために、情報収集、調査はもとより、ユニークな洞察力で、銘柄を発掘し投資していきます。

・運用プロセス

2025年9月1日 現在

| 2018年 10月 | キャピタル・パートナーズ証券株式会社とキャピタル フィナンシャルホールディングス株式会社を設立 |

|---|---|

| 2017年 11月 | 第二種金融商品取引業登録 |

| 2010年 3月 | キャピタル アセットマネジメント株式会社に商号変更 |

| 2010年 2月 | プラザキャピタルマネジメント株式会社を吸収合併、合併により資本金2億8,000万円 |

| 2009年 10月 | キャピタル・パートナーズアセットマネジメント株式会社に商号変更 |

| 2009年 7月 | 増資により資本金2億3,000万円 キャピタル・パートナーズ証券株式会社が親会社となる |

| 2008年 3月 | 増資により資本金 1億8,000万円 |

| 2007年 9月 | 金融商品取引業者登録(登録番号:関東財務局長(金商)第383号) |

| 2007年 3月 | 投資信託委託業認可 (認可番号:内閣総理大臣 第72号) |

| 2004年 4月 | 増資により資本金 9,000万円 |

| 2004年 2月 | 投資顧問業登録 (登録番号:関東財務局長 第1198号) |

| 2004年 1月 | ヒューミント投資顧問株式会社設立 資本金1,000万円 |

当社は、一般社団法人投資信託協会(以下、「協会」という。) の定款の施行に関する規則第10条第1項第17号イの規定に基づき、別紙様式第21号の「正会員の財務状況等に関する届出書 (以下、「協会報告書面」という。)」を協会に提出し、当社のHPに当該協会報告書面を掲載するとともに、協会HPに当社の当該掲載箇所ヘの直接のリンク先を登録しております。

当社が、関東財務局長に提出した特定有価証券の有価証券報告書及び半期報告書は、EDINETにて閲覧が可能です。

なお、協会報告書面中の監査報告書/中間監査報告書は、監査報告書/中間監査報告書の原本に記載された事項を電子化したものであり、その原本は当社が別途保管しております。